- 中国国家地理 2022年7月号 旅游地理百科知识人文风俗 自然旅游 人文景观 科普百科 地理知识 单之蔷

- 放养,让孩子像孩子那样成长 范晓军

- 墨点字帖 硬笔书法练习字帖5本装 学生字帖行书硬笔入门字帖 钢笔字帖成人行书练字帖 荆霄鹏

- 村风食里 无肉不欢 快手编辑部

- 遗传性内分泌代谢疾病 夏维波

- 内蒙古自治区及周边省区公路里程地图册 中国地图出版社

- 康养蓝皮书:中国康养产业发展报告(2021) 何莽

- 大河 保罗·诺瓦雷西奥

- 最后一头战象 沈石溪

- 阿里云运维架构实践秘籍 驻云科技

- 历史教你说话 林毅

- 轻松过关1 2021年注册会计师考试应试指导及全真模拟测试 会计 张志凤

- 桥梁智慧运维 吴刚

- 吃到自然瘦(全新增订版) 邱锦伶

- Word Excel PPT应用与技巧大全 IT新时代教育

- 盆底功能12周康复方案 [德] 弗朗西丝·利斯纳

- 神经网络:R语言实现 朱塞佩·查博罗

- 培生幼儿英语·预备级·点读版(全35册) 培生集团

- 骆驼祥子(插图本) 老舍

- 中国少年儿童百科全书(精装共4册)小学生课外阅读科普百科全书 [11-14岁] 罗艳辉

- 励志医梦 易河图

- 国博日历:2024年 二〇二四·农历甲辰年 国博(北京)文化产业发展有限公司

- 约定之冬 [日] 宫本辉

- 三国演义幼儿美绘本(套装全10册) 罗贯中

- 深部建井力学 何满潮

- 电网工程限额设计控制指标(2021年水平) 电力规划设计总院

- 沈从文精选集 沈从文

- 数字素养 於兴中

- 这就是戏剧 [美] 罗伯特·科恩

- 从零开始做餐饮·经营篇 宋宣

- [鬼灭之刃]私有太阳 明香子

- 侣行十年:张昕宇 梁红极限旅行纪念 张昕宇

- 趁,此身未老(生活美学家阿Sam代表作品全新典藏版) 阿Sam

- DK儿童太空百科全书(第2版) 英国DK公司

- 你来时有雨 盐欢

- 拍出有温度的照片 零基础人像摄影课 蔡汶川

- 硬件十万个为什么(无源器件篇) 朱晓明

- 投资的逻辑:策略与实战(新时代·管理新思维) 李强

- 技术团队管理者的第一堂管理课 王海东

- 从零开始学抖音短视频运营和推广(第2版) 彭曙光

- 读者杂志6月刊(2022年11/12期,总第760/761期) 宁恢

- 共产党宣言 全文 便签 taozhuang

- 孩子的品格 彭凯平

- 春天终将来临 胡雅婷

- UI图标手绘88例 路铭

- 【预售】奇想岛杂志订阅 2023年1月起订 1年共12期 杂志铺 奇想岛编辑部

- 斗罗大陆第四部 终极斗罗27 唐家三少

- 车尔尼钢琴手指灵巧练习曲 作品740 韦丹文

- 如何阅读 马克·塞登伯格

- 山海经成精了 球状企鹅

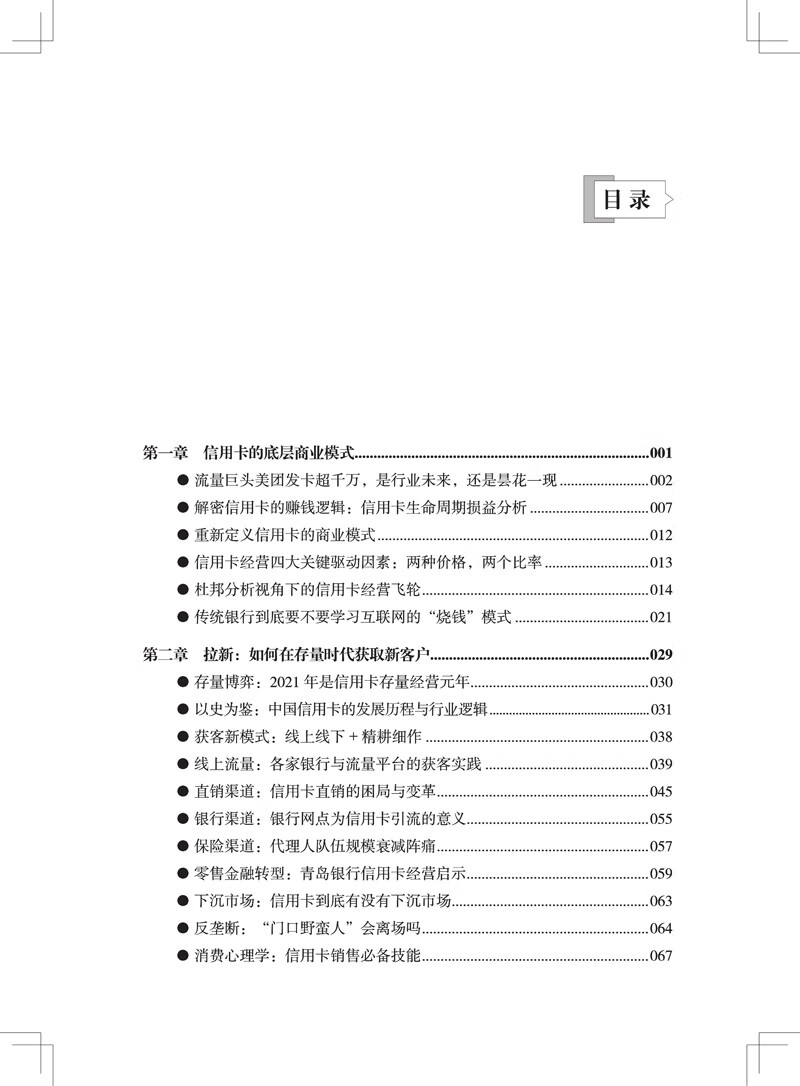

存量时代——中国信用卡经营手册

| 书籍作者:包小林 | ISBN:9787113305222 |

| 书籍语言:简体中文 | 连载状态:全集 |

| 电子书格式:pdf,txt,epub,mobi,azw3 | 下载次数:8452 |

| 创建日期:2024-05-07 | 发布日期:2024-05-07 |

| 运行环境:PC/Windows/Linux/Mac/IOS/iPhone/iPad/Kindle/Android/安卓/平板 | |

内容简介

中国信用卡进入存量时代,应是不争的事实,近两年客户活跃率在下降,客户转换成本低,说走就走。如何在存量时代经营得比别家好,这是各家银行信用卡中心,也是中国信用卡行业,需要面对的课题。当传统的陌生拜访模式不灵时,获客增长的引擎在哪里?如何用有限资源,促动客户用卡,我们需要有灵魂三问:投什么?投哪里?投给谁?通过杜邦分析体系,你需要从财务走向业务,将信用卡的经营归纳为四个方面:拉新、促活、风控、盈利,并层层向下分解,找到业绩增长的驱动因素。在这些方面,虽然没有案例可以直接借鉴,但我们仍然可以通过美国运通的发展、日本信用卡的发展经验历程,获得启示,从容面对信用卡行业不确定性的下半场。

作者简介

包小林 法学专业毕业,具有国家法律职业资格。 2006年至2010年,就职于毕马威会计师事务所,从事审计工作。具有中国注册会计师资格,是深圳市注册会计师协会非执业会员。 2010年至今,一直在股份制商业银行信用卡中心工作。 其中,2010~2018年,在法律合规部、客户体验部、网络渠道部等中后台部门工作。 2018~2020年,主动申请去前线带队伍,操盘机构管理。任职银行信用卡惠州分中心总经理。2020年8月至今,任职银行信用卡深圳分中心副总经理。 亲身经历并参与某银行信用卡持卡客户从500万到6300万的增长逆袭,也是中国信用卡行业黄金10年发展的见证者。

前言

自序

我写得不好。

这个行业有太多的牛人,他们更有资格来写这本书。但是,我去当当网搜了

一下,关于信用卡,绝大部分内容都是教人如何“薅羊毛”的玩法,居然没有人

写过一本信用卡行业经营逻辑的书。

斗胆,我来做个“炮灰”。

写一本书有太多的顾虑,怕班门弄斧,怕被人笑话,怕得罪人……本着冯唐

老师“不着急,不害怕,不要脸”的九字箴言,我还是决定做这件事情。

用实际行动完成一件小事,比高谈阔论更实在。

信用卡已是红海行业,我也一直怀疑为什么还要继续做这个行业。

后来,我想通了。

在成熟系统里奋斗,不断地在细微处寻找破局,向死而生,这或许是工作的

意义。

本书,纯属一个交流的载体。不为写而写,也尽量不人云亦云。

我将 4 年的财务审计工作经验,迁移到信用卡上,参照杜邦分析体系,第一

次提出信用卡行业的底层分析体系和方法,厘清这个行业从财务到业务的本质和

系统逻辑。这套体系,也是我一直以来的工作指南。

8 年信用卡总部中后台的经历,让我对信用卡职能型矩阵式管理、集中化作

业有一个全面认知,避免总部与机构的脱节和相互对立。

5 年一线机构带队伍打市场的真实体验感受,也纠正了我很多纸上谈兵、异想天开的想法。要上升到策略,也要下沉到队伍。不做“理论大师,实践废材”。

前言

你一辈子可能不从事信用卡行业,但你可能至少会拥有一张信用卡。

● 如果你是信用卡消费者

你有没有想过,你可能根本不是银行最青睐的信用卡客户。虽然你资质很好,

但每个月都按时全额还款,银行从你身上赚不到钱,反而还为你承担了 30~50

天的资金成本。

那信用卡到底是从谁身上赚钱的呢?第一章将为你揭晓答案。信用卡,其实

就是一门让一部分人免费使用资金,而从另一部分人身上赚钱的生意,有点儿类

似于互联网的经营逻辑。

通过第一章,你还能了解信用卡生命周期的每个环节,有哪些成本,有哪些

收益,做到明明白白消费,超过绝大部分人对这个行业的认知。

● 如果你是互联网从业者

你有没有发现,信用卡行业“烧钱→获客→促活→亏损→盈亏平衡→盈利”

的模式,像极了互联网。

这也是银行业精英时常辩论的话题:传统银行到底要不要学习互联网的“烧

钱”模式?

本书第一章最后一节,正面讨论了这个问题,对金融行业和互联网业行业的

本质进行了阐述。

是否具有网络效应,是两种业态最本质的区别,也直接决定了传统银行是否

需要学习互联网的“烧钱”模式。

● 如果你是信用卡行业从业者

你是否想过,自己可能从来都不曾了解信用卡行业的底层逻辑。

技术的进步,虽然极大地提升了行业效率,但信用卡行业还没有摆脱劳动密

集型的特点。每一位从业者,都在极其细分垂直的岗位工作,没有太多机会看到

这个行业的全貌。

本书将拆解信用卡行业经营的底层逻辑。

假如你是信用卡总部或分支机构的管理层、核心成员

你是否真的知道,在杜邦分析视角下,行业的关键收益,由分期业务、

循环业务、刷卡手续费驱动;而主要成本,则由资金成本、风险成本、运营

成本决定。

收益率和成本率的轧差,决定了一家机构的盈利能力。

你又是否真的知道,信贷供给过剩,贷款利率走低,市场竞争加剧,存款成

本上升,使得利差空间收窄,行业进入微利时代。如果叠加风险成本,则随时有

亏损的可能。

每天疲于奔命,被各种 KPI 和项目压得喘不过气时,你是盲目执行,还是清

晰地知道,自己的努力可指向经营的终极目标?

在杜邦分析体系下拆解信用卡行业逻辑,你可以从财务走向业务,看透信用

卡经营的四个方面:拉新、促活、风控、盈利,并层层分解,找到业绩增长的关

键驱动因素,从而面向业绩,避免“纸上谈兵”。

作为管理者,除了埋头拉车,还要抬头看路。

2020 年以来,信用卡行业出现了周期性拐点,进入存量博弈时代。中国信

用卡已累计发行 7.5 亿张活卡,人均持卡量 0.53 张;如果按 4 亿城市人计算,人

均持卡量高达 1.88 张。这时的增长,需要从别家银行的池子里抢客户,竞争会

更激烈。

这两年,各家银行明确感受到,获客更难了,经营也不能再粗放了。正如

阿里巴巴曾鸣说:“容易赚的钱肯定是没了,往后大家都得做更辛苦的事。”

只有我们有了这个认知,经营策略才会有所调整,才不至于在周期拐点无所

适从。

假如你主要从事信用卡销售工作

当你知道这个行业进入存量时代、微利时代,你就不会随便伸手要资源。

你更应该研究,当传统的陌生拜访模式不灵时,获客增长的引擎在哪里?

原有的粗放型获客,到了必须“精耕细作”的时候。

从 2019 年开始,各家银行信用卡队伍纷纷进驻商场、超市、餐饮、加油站

等场景,收集流量,获取客户。同时,银行网点虽然客流量减少,也是各家银行

拉新的重要阵地。所有线下有流量的场景,都有各家银行信用卡的影子。

作为线下流量的“处女地”,很多银行都在讨论和尝试开辟“下沉市场”。

但是,信用卡不同于一般商品买卖,其对资质和还款能力有一定的要求。这

个行业,在 64% 的城镇之外,到底有没有下沉市场,本书第二章尝试给出答案。

除了线下获客,各家银行近十年从未停止线上获客。

从单纯购买流量的 CPS 模式,到合作发行联名卡模式,再到合作经营分润模

式,银行也在努力地探索前行。

已到移动互联网红利的尾声,线上获客何去何从,本书将在分析各家银行获

客实践的基础上,给出一种解读视角。比如,上海银行、青岛银行与美团合作发

行联名卡模式,优势明显,但“后遗症”也很显著。

同时,你可能关注到,“金融脱媒”“支付脱媒”“两条两呗”(京东白条 +

京东金条 + 花呗 + 借呗)对消费金融行业的正面冲击。但是,随着国家反垄断,

以及对互联网金融的规范管理,也为行业赢得了发展窗口期。

作为信用卡销售从业者,你还需要知道,中国的消费升级是显而易见的。除

寻找渠道、流量之外,还要有一项基本功,那就是将“行为经济学”作为队伍获

客的利器,充分利用“人心红利”“心理账户”“锚定效应”“损失规避”等行为

心理偏见,让销售更容易。

假如你负责信用卡市场经营

你一定深刻感受到,随着存量市场的形成,近两年客户活跃率在下降。客户

转移成本低,说走就走。那些原来分期的客户,不是跑到“两条两呗”去借钱,

就是干脆不透支。

怎么办?

“烧钱”模式行不通,银行投入的资源也有限。如何利用有限资源,促进客

户用卡,我们需要灵魂三问:投什么?投哪里?投给谁?

投什么?

得移动支付者得天下,十年移动互联网的发展,培育了消费者移动支付习惯。

信用卡移动支付,占据了全量支付的 70%。显然,移动支付入口是各家银行必争

之地。所以,无论是四大行、股份行、城商行,纷纷卷入了这场争夺,花血本,

抢入口,为的就是自己能有被消费者“翻牌”的机会。

投哪里?

资源的投向,是个技术活儿。消费者在哪里,优惠活动就要去哪里,如果可

能,需要建立生态。比如,与出行大平台合作,开展公交地铁绿色出行优惠活动,

构建公共出行高频生态,促进消费者用卡活跃。

投给谁?

把每一分钱花在刀刃上。公司给你资源,需要有对应的回报。比如投入1元钱,

是需要你能拉动消费,形成增量。信用卡客户,有资金需求型、消费需求型、摇

摆型,有“羊毛党”,还有“睡眠”沉寂客户,我们需要有所甄别,精准投放。

比如,对于资金需求型客户,你不给他优惠返利,他也会使用信用卡,这种情况

就没必要平均用力。应该把钱投给那些摇摆型客户,或者浅睡眠型客户。

假如你从事信用卡风险管理工作客群决定一家零售银行的资产质量。除了事后风险管控举措,更应注重事前

客群选择。

销售即风控,将客群指引前置到销售一线,并通过“客群结构”“新户逾

期率”等指标,监控销售动作,及时纠偏。

当然,“黑天鹅事件”发生时,及时的应急举措很有必要。对风险客户降额、

关停信用卡使用权限、加强催收,是各家银行的常规策略。

如果你直接负责信用卡盈利

你需要知道,在信用卡一部分免息、一部分生息的大逻辑下,提升生息资产

占比,是提升盈利能力的核心。通过 App、短信、电销、客服、销售队伍,促使

推动客户账单分期、单笔分期、备用金使用,是提升生息资产比例的关键方法。

中国信用卡进入存量时代是不争的事实。如何在存量时代做得比别人好,则

是各家银行信用卡中心,也是中国信用卡行业,不得不面对的课题。

面对复杂多变的局面,我们没有现成的案例可以直接借鉴,但仍然可通过美国运通的业务模式,跨界学习华为的数字化转型等获得启示,从容地面对不确定性的下半场。

悲观者正确,乐观者前行!

目录

产品特色