- 原神插画集 Vol.2 米哈游官方原神周边 赠须弥CM短篇动画原稿《纪念原画册》 原神项目组

- 伟大的公司 : 创新、治理与传承 仲继银

- 智族GQ 2022年7月号 男士时尚期刊 京东自营 刘红

- 女儿老死泪始干 小稳子

- 别把这世界让给你鄙视的人(总有人用不善的方式来敲打我们,如果你还在因为怯懦、软弱而妥协,那你这一生注定会艰难孤独) 杨喵喵

- 亚得里亚海 罗伯特·D.卡普兰

- 互联网口述历史第1辑·英雄创世记(全8册) 方兴东

- 白酒勾兑技术(第三版) 王瑞明

- 古人的奇幻世界·子不语 袁枚

- 花朵小史 卡西亚·博迪

- 暑假阅读+口算题+应用题三年级下册升四年级上册(共3册)暑假衔接作业小学语文数学口算速算题卡天天练 开心教育研究中心

- 哲学的故事 〔美〕威尔?杜兰特

- 夏日木屋札记 妮娜·波顿

- 白帽子讲Web扫描 刘漩

- 操作系统 陈海波

- 为人父母 维多利亚·库珀

- 叶怡兰生活美学系列:日日三餐+家的模样(新版)(套装2册) 叶怡兰

- 中国城市大洗牌 黄汉城

- 2021新高考数学真题全刷:疾风40卷(理科版或新高考版) 朱昊鲲

- 用户运营方法论 汪雪飞

- 四大名捕走龙蛇1:捕老鼠.打老虎(温瑞安武侠经典 精品新版 重装上阵) 温瑞安

- 水产动物组织学与胚胎学彩色图谱 李霞

- 人人都是数据分析师:微软Power BI实践指南 宋立桓

- 才不要和老板谈恋爱 叶斐然

- 会展设计 张俊竹

- 奇迹面诊法+望诊奇术(套装共2册) 三浦直树

- 看不见的陪伴 马克·安德烈·塞洛斯

- 职场经典工作法则(3册套装):精准发现问题+精准预测答案+精准运用直觉 波士顿咨询工作法 内田和成

- 中国历代经典行书要领精讲 二王 宋民

- 0-3岁游戏互动绘本 套装全7册(0-1-2-3周岁宝宝亲子共读绘本游戏书籍玩出观察力专注力想象力宝宝思维能力培养图画书籍) [0-3岁] 史东和子等

- 我的沉默震耳欲聋 张守涛

- 人类大瘟疫 [英] 马克·霍尼斯鲍姆

- 艺术的觉醒 高尔泰

- 学会说“不” 卢倩

- 运动控制系统应用及实例解析 顾和祥

- 了不起的国宝三部曲:国家宝藏+消逝古国+国宝档案(京东专享) 王颖

- 这就是二十四节气(全套4册)送给孩子的节气启蒙书 易磊

- 神探狗狗(6-10) [儿童、青少年、成人] 戴夫·皮尔奇

- 3年级下-同步描摹英语达标-非拷贝纸字帖 邹慕白

- 生物基高分子新材料 储富祥等

- 万修成魔:为平民子弟改变命运而作 也适合富二代证明自己 花荣

- 星空与半棵树 陈彦

- 壮丽70年·新中国医学力量 中国医学论坛报社

- Python深度学习:基于PyTorch(第2版) 吴茂贵

- 云游戏:5G开启数字娱乐新时代 林瑞杰

- 安卓传奇:Android缔造团队回忆录 Chet

- 主动声纳恒虚警处理技术 郝程鹏

- 东尼·博赞思维导图经典普及系列--博赞记忆 [英] 东尼·博赞

- Unreal E Nngine 4蓝图完全学习教程(典藏中文版) 掌田津耶乃

- 极简法则 理查德·科克

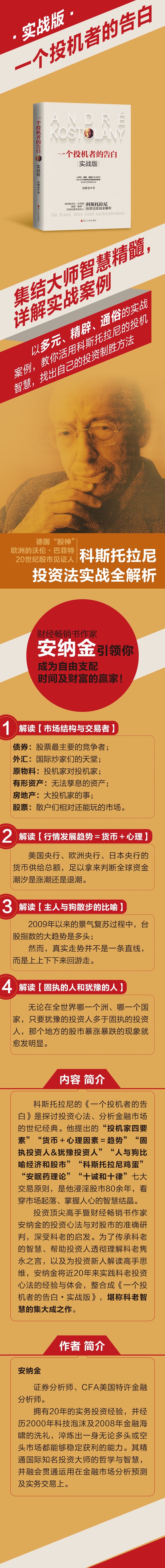

一个投机者的告白•实战版

| 书籍作者:安纳金 | ISBN:9787213096259 |

| 书籍语言:简体中文 | 连载状态:全集 |

| 电子书格式:pdf,txt,epub,mobi,azw3 | 下载次数:7918 |

| 创建日期:2021-02-14 | 发布日期:2021-02-14 |

| 运行环境:PC/Windows/Linux/Mac/IOS/iPhone/iPad/Kindle/Android/安卓/平板 | |

内容简介

欧洲的沃伦·巴菲特、德国“股神”、20世纪股市见证人、全球金融投资类畅销书作者科斯托拉尼的《一个投机者的告白》,是探讨投资心法、分析金融市场的世纪经典。他提出的“投机家四要素”“货币+心理因素=趋势”“固执投资人&犹豫投资人”“人与狗比喻经济和股市”“科斯托拉尼鸡蛋”“安眠药理论”“十诫和十律”七大交易原则,是他浸淫股市80余年,看穿市场起落、掌握人心的智慧结晶。

投资高手暨财经畅销书作家安纳金的投资心法与对股市的准确研判,深受科老的启发。为了传承科老的智慧、帮助投资人透彻理解科老隽永之言,以及为投资新人解读高手思维,安纳金将近20年来实践科老投资心法的经验与体会,整合成《一个投机者的告白·实战版》,堪称科老智慧的集大成之作。

安纳金以多元、精辟、通俗的实战案例,指引每位投资新手、老手活用科斯托拉尼的永恒智慧,从而找出自己的制胜方法。

作者简介

安纳金

证券分析师、CFA美国特许金融分析师。

拥有20年的实务投资经验,并经历2000年科技泡沫及2008年金融海啸的洗礼,淬炼出一身无论多头或空头市场都能够稳定获利的能力。其精通国际知名投资大师的哲学与智慧,并融会贯通运用在金融市场分析预测及实务交易上。

编辑推荐

1.德国股神科斯托兰尼是*大卖点。其著作《一个投资者的告白》是探讨投资心法与金融市场分析的世纪经典,广受读者推崇。本书就是结合作者20余年的投资经验,对这部经典的智慧解读。

2.作者将近20年来实操科老的投资心法、高准确率的市场预测,融入自身经验与体会,整合成本书,堪称科老智慧的集大成之作。

3.作者以*多元、*精辟、*有感的实战案例,指引每个新手、老手投资者活用科斯托兰尼永恒智慧,找出自己的致胜方法。

前言

解读科斯托拉尼的最佳著作

大家对2008年的金融海啸应该还记忆犹新,当时全球股市都出现急挫的走势,记得我曾持有的两只小盘股,在那段时间跌了五至六成,市场恐慌气氛浓厚,有些人被吓得赶紧抛售所持股份,以免损失继续扩大。当时我的做法则是汰弱留强,将其中一只弱的股票卖掉,增持另一只仍有核心竞争力的股票,虽然这只股票在那段时间也跌得很惨,但我认为当未来市场反转时,这只股票应能率先走强。

果不其然,一年半后,这只股票在市场回升的过程中,让我赚了近二成的利润。这证明我当初的做法是正确的。这个例子让我深深体会到科斯托拉尼说的那句话:“每当自己投机成功时,我先感到高兴的不是投机赚了钱,而是我和其他人有不同的见解,并且被证明是正确的。”

《一个投机者的告白》是德国“股神”科斯托拉尼的经典著作,而本书则是解读科斯托拉尼的最佳著作,作者融入自身经验与体会,将科斯托拉尼的投资心法运用于股票投资实战操作上,这对投资人而言,相当实用。本书所定义的成功投机家必须具备“闲钱、想法、远见、耐心、运气”等要素,与一般人所认知的在股市快进快出的投机者(比较像本书所定义的证券玩家)有所不同,这是研读本书时必须先建立的观念。

若没有闲钱和自己的想法,在股市下跌的过程中,心理压力会非常大,最后可能在市场极为悲观的氛围中被迫杀低出货;若没有耐心,也很难将好股票一直持有到其股价回升到反映基本面的时候。当然,我也不是在每次的投资活动中都能够获利,偶尔也会有投资失败的时候。其实失败并不可怕,可怕的是无法从失败中吸取教训。从每一次的失败中找出错误,从错误中学习,是成功投资的不二法门。而这也是投机家与证券玩家的差别所在。

2018年恰巧是金融海啸10周年,美国股市走了将近9年的多头行情,不断创下历史新高,同时也带动全球股市走高。在这场“狂欢派对”中,有人继续在舞池中跳舞,有人则不断警告派对随时可能结束。

本书精辟解析了科斯托拉尼的经典公式:行情发展趋势=货币+心理,当货币供给开始紧缩时,即便发展趋势仍持续向上,人们心理依旧乐观,但股市通常会在1—2年内反转向下。若投资人能深刻体会到这一点,就不难判断未来的股市行情将如何变化。美国自2015年12月已进入升息循环,自2017年10月开始缩减资产负债表,这意味着美国货币供给已趋于紧缩。另外两个主导全球货币供给的欧洲及日本央行则未开始紧缩货币供给,与美国并不同步,代表全球资金尚未进入全面紧缩的状态,全球股市或许还有表现的空间。之后若欧洲、日本央行也开始采取紧缩的货币政策,全球资金派对恐怕将告一段落,股市将有下行的风险。

作者也将“科斯托拉尼鸡蛋”运用于中国台湾地区的股市分析,并介绍许多成功投机家的交易原则。本书选在目前股市愈来愈难操作的时候出版,正可作为指引读者的一盏明灯。

谢剑平(台湾科技大学财务金融所教授)

道与技的双剑合璧

所谓“传道不传技”,意味着观念、方向和心法的习得,比技巧的钻研更重要。科斯托拉尼创作的《一个投机者的告白》《金钱游戏》及《大投机家的证券心理学》等著作,传的就是道,他很少谈及具体选股操作技巧。但这种择时选股的主动投资操作,原本就比买下一揽子指数基金的被动投资来得困难。

你决定采取主动投资策略了吗?你确定你的个性适合吗?

如果是,那么除了科老在道上引领你,谁又可以在道上再次提醒你,在技的操作上为你说明和示意,让空军(期货)和陆军(股票)的协防作战可以成为一体?让你在道与技的学习上双剑合璧?本书的作者是少数可以称职扮演好此角色的人。

对于科斯托拉尼的《一个投机者的告白》,我在编写投资教材时第三遍阅读它。前两遍是看了即过,这次需要在字里行间找寻学员可受益的观点,才发现,之前在很多投资大师那里摘录的重点,多数也出现在了这本书上。回想自己曾摔这么多跤、烙上这么多印记,竟然都能在这本书中找到智慧和经验,不禁感慨:知识是力量,也是财富,诚不为过!

比如,科老谈了不少投机,但也说了更多的投资。看书名会误以为他会捍卫“投机为最佳获利”的言论。事实不然,他晚年已加入投资者行列,而且他把投资者分成两类:固执的和犹豫的,他认为丰硕获利的胜利者属于固执的投资者。古人所说的择善固执,在投资中竟然也适用。

固执的投资者具备四个特质,即金钱、想法、耐心和运气(他在文末又加了一个信念):

1.有钱。其实他指的并不一定是高额的金钱,而是这笔钱不急用。

2.有想法。且不论这个想法正确或错误,重要的是三思而行,要有想象力,投资者必须相信自己的想法,如果已定下战略,就不可因当时的气氛而改变初衷,否则再天才的思想也帮不上忙。(所以他加了第五项要素:信念。)

3.有耐心。为什么多数人没有耐心?如果你没有想法,那么你就耐不住股市的寂寞和无聊,想到的全是一夜致富的招数。

4.运气。

5.信念。他在最后强调必须要有信念,信念当然比想法更强烈,更能让人坚持和耐“风寒”了!

在现实中,这个逻辑思考方法是这样连锁反应的:投资者如果缺少资金或有债务,就不可能有耐心;投资者如果没有想法,就不会有策略;没有策略,也不会有耐心,只会受情绪的支配而随众人起舞;如果本来就没有耐心,那么金钱和想法对投资者也不会有任何帮助。这五项要素,金钱、想法、耐心、运气和信念,环环相扣。

这让我想起了投资该思考的三件事:一是要有投资哲学;二是要研发出投资策略;三是要有纪律。这三件事情其实也是环环相扣、息息相关的。

你不一定要在投资的道路上跌跌撞撞,付出高昂的学费,因为金钱买不到岁月,但经验必须在岁月中积累。这一本书,如果能够指引或巩固你正确的投资哲学,且让你在技的方面有所提升,将有助于你在投资策略的执行方面更加精准,那么加上有纪律,就会水到渠成。如果能够做到以上这三件事,你就已经迈入赢家的行列!

阙又上(美国又上成长基金经理人、财经作家)

投资者关注事物的本质, 投机者关注人性的本质

在进入投资市场的第一年,我对市场充满了好奇,总想从每一本有关投资的书中找到投资获利的关键,而《一个投机者的告白》正好是我那时接触到的一本书。有趣的是,这本书中的每一个故事我都看得懂,也大概知道科斯托拉尼这位德国股神想传递的理念,但看完后我还是不知道该怎么操作。比如著名的“科斯托拉尼鸡蛋”,分辨不同的景气循环后判断现状与趋势,观点我都理解,但在实际操作时,我并不知道应该根据哪些明确的指标进行判断,毕竟这属于投机的艺术。

即使不知道具体的操作方法,《一个投机者的告白》依然给当年的我很大的启发,打破了很多既有的观念。比如,教科书和商学院课程一直强调市场有效率,股价反映企业实际价值,还因此衍生出许多理论。但科斯托拉尼否定了这一说法,他说:“股价永远不会等于公司实际价值,否则就不会有证券交易所了。”意思是,根据实际观察,即使再好的股票,在趋势下跌时其价格顶多与企业实际价值持平,甚至大多数会低于企业实际价值,股票价格并没有真正反映企业的价值。这个观点与价值投资者相同,但他们的做法却不一样。价值投资是假设股价终将回归真实价值,因此在股价低于合理价值时买进。科斯托拉尼则是认为,无论观察价格还是观察价值,实际上都没办法真正对未来股价做出预测,获利关键是判断当下的趋势。

那么,趋势要如何判断?他说:“行情发展趋势=货币+心理。要从更宏观的角度来看待长期趋势。”这就是投机者与投资者的差异:投资者关注事物的本质,而投机者更关注人性的本质。货币具体来说是什么?在这本书中,安纳金补充了许多科斯托拉尼未谈到的观念细节,让读者在阅读故事与观念之余,也能实际应用科斯托拉尼的智慧。本书从总体经济的货币供给来看各国央行的货币政策是如何影响债市、股市、房地产及原物料市场的。

大多数投资人最常问的问题是,“现在可不可以买”“应该买哪一只股票”。这些问题背后有许多没说出来的潜台词:买了以后就会持续上涨,不会下跌。他们往往觉得有一个“最佳的时机点”,通常指的是买在最低处,或是买在起涨点。但观察K线图就会发现,所谓的最低点或起涨点,只是股市漫长时间轴上的“灵光乍现”,就概率而言,人们很难100%准确地抓住这些点。

但从趋势判断的观点来看,其实只要趋势对了,不需要起涨点,过程中的每个进场点几乎都可能帮你带来盈利。也许获利金额比率有所差异,但因为趋势往往有很长的延续性,盈利并不困难。

因此,从趋势的变化中,也可以进一步观察市场所处的阶段,并借此调整投入的资金比重。为什么不是全部买进或全部卖出,而是调整比重?原因也是因为我们无法100%预测时机点。但长期而言,市场是以多头为主的,做空获利并不容易。人们往往恐惧空头来临,实际上错过多头对于报酬率的惩罚往往来得更严重。

趋势会延续,除了资金面还包含心理面。这与物极必反的逻辑刚好相反。作者安纳金提到,在股市中较特有的一个现象是,当一个明显的市场趋势产生之后,它会强化人们的投资信心,因而促使人们更勇于投资,进而让原本的趋势加以延续,这也就是股价趋势的惯性。

正因为趋势有一部分由投资人的心理面所形成,因此我们自己的心理状态,很大程度会影响投资与投机的成果。科斯托拉尼说:“我常去证券交易所,因为其他地方都不像这里,能看到这么多傻瓜。并不是我对傻瓜感兴趣,而是为了进行和他们截然不同的操作。”这也是为什么投资要用闲钱、避免过度使用杠杆。原因是,一旦自己有了情绪,你就很容易成为市场趋势的一部分,而且通常是被牺牲的那一部分。

许多人误以为多头趋势就是买的人很多,其实这个观点并不完全正确,任何市场成交一定都存在着买方与卖方。科斯托拉尼说:“小麦跌时,没有买小麦的人;小麦涨时,没有小麦。”趋势的判断实际上必须要考虑量能的变化,很多时候量大反而是重要的出场信号。

最后推荐这本书给你,建议你可以先读科斯托拉尼的《一个投机者的告白》系列三本书,并把疑问记录下来,那么在阅读这本书时你会更有收获。

Mr.Market (《商业周刊》、财富网专栏作家)

目录

推荐序1.解读科斯托拉尼的最佳著作

推荐序2.道与技的双剑合璧

推荐序3.投资者关注事物的本质, 投机者关注人性的本质

作者序. 百年智慧,经典重现

第1章.金钱的魅力

追求金钱值得称赞吗

成功投机家的四个要素

财富自由需要多少钱

你认为财富自由需要多少钱,为什么是这个数字

你是否曾经在做空的投机交易上有获利的经验

你认为做空获利的难度会比做多获利的难度高吗

你认为投机交易比较像科学,还是像艺术

第2章.证券交易动物园

投机者并不是赌徒

你适合投机吗

投资者:金融市场中的长跑者

证券玩家:金融市场中的赌徒

投机家:有远见的战略家

第3章.凭什么投机

投机家的世界比你想的更广大

债券:股票最主要的竞争者

外汇:国际炒家们的天堂

原物料:投机家对投机家

有形资产:无法孳息的资产

房地产:大投机家的事

股票:散户们相对还能玩的市场

第4章.行情等于资金加心理

美、欧、日三大央行主导了全球资金供给

货币供给对于债券市场的影响最为直接

利差是影响外汇市场的主要因素之一

利率循环与通胀循环高度正相关

房地产的价格循环跟随着通胀前进

第5章.狗和主人

股价指数的走势像狗,指数期货的走势像狗的影子

为什么狗总是会回到主人身边

回归分析与五线谱投资术

大盘指数会永续,但个股则未必

第6章.固执的人和犹豫的人

不要借钱买股票

事件本身并不一定会造成股价涨跌,而是人们怎么想

第7章.科斯托拉尼鸡蛋

科斯托拉尼鸡蛋的使用说明

台股自1987年以来的实例验证

美国标准普尔500指数近30年来的实例验证

第8章.股市的背景音乐

战争与和平

2003年开始的和平大调

2007年美国金融业变了调

第9章.暴涨和崩盘是分不开的搭档

观察资金潮汐何时退潮

狗超过主人太远时减码

观察固执的投资人动向

运用科斯托拉尼鸡蛋

在暴涨之时提前离场

第10章.投机家的交易原则

理解市场背后的逻辑

永远要做第二层思考

善用趋势的力量

判断市场处于哪个阶段

以偏多操作为主

打断与成本的连接

严格执行卖出的纪律

后.记.要走得快,一个人走;要走得远,你需要同伴

附.录.安纳金投资洞察Q&A

短评

以前炒股总是亏损,自从看了这本书,有所改观,股票水很深,我还得多加学习。

2020-03-19

标签

产品特色